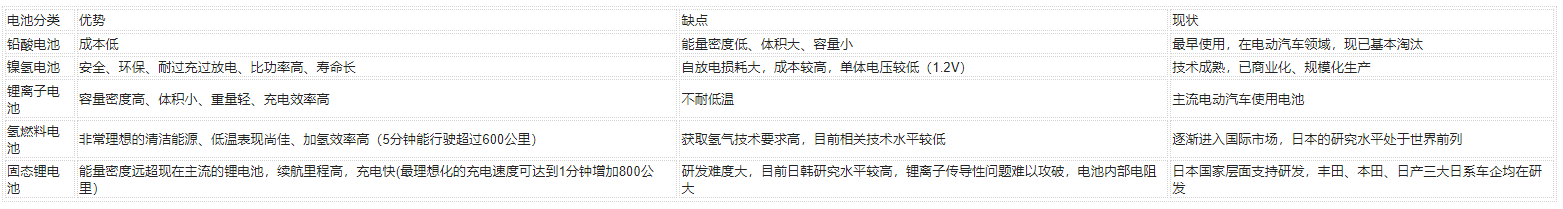

動力電池行業走向何方?打完這三場硬仗便知分曉。

近日,寧德時代IPO順利過會。

在目光聚焦在“福建首富”、“千億身價”、“閃電過會”等關鍵詞時,很少有人會注意到,寧德時代從2016年的行業老三,一舉甩開比亞迪和松下躍居行業老大,僅僅用了一年多的時間。

那么,寧德時代做了什么?

此外,目前國內動力電池行業大體態勢,一句話說來就是:“老大異軍突起,老二跌落王座,群狼爭當老三。”除了表層的政策、市場、技術路線變化,又是哪些關鍵的發展階段和要素、甚至是“戰役”,促成了這種格局?未來趨勢又會怎樣發展?

本文試圖回答這些問題。

老大一騎絕塵 老二變陣追趕

上周,寧德時代IPO順利過會,創下A股24天閃電過會記錄,并且上市估值1300億,在上市速度與估值上都是當之無愧的動力電池第一股。

“第一股”威名的背后,是寧德時代在業績上的突飛猛進。

數據顯示,2016年,寧德時代的動力電池出貨量為6.72GWh,全球排名上在松下與比亞迪之后,位列第三。而到2017年,寧德時代的動力電池出貨量增長73%,達到11.8GWh,一舉越過松下,拿下行業全球第一位置。這一數據變化,僅僅用了一年的時間。

從反映市場占有率的動力電池裝機量來看,2017年寧德時代動力電池裝機量為10.4GWh,一家獨占近三成市場,配套的乘用車與客車車型多達500余款。

而2016年還是動力電池國內第一,全球第二的比亞迪,伴隨著寧德時代的異軍突起,則在2017年遭受了滑鐵盧。2016年,比亞迪動力電池出貨量為7.35GWh,到2017年,其裝機量下落到5.4GWh,在行業整體快速發展的時候,業績不增反降。

比亞迪動力電池的市場,被寧德時代搶了!

但這個市場,寧德時代搶得有理有據。

在國內,比亞迪是最早進行磷酸鐵鋰動力電池研發的車企之一,并且由于2016年之前國家政策對磷酸鐵鋰旗幟鮮明地支持,比亞迪很長一段時間都在享受著這一福利。2016年之前,比亞迪不僅為自己生產的新能源乘用車與客車配套磷酸鐵鋰電池,還為其他的客車企業供應電池。借著新能源客車在國內先行推廣、補貼額度巨大的特點,外加自身體量不小的乘用車業務,比亞迪當上了行業第一。

但2016年之后,畫風突變。當年,新能源車騙補事件爆出,客車市場成為重災區,隨后政策重拳打擊騙補,新能源車補貼從2017年開始降低、謀求退出。受此影響,2017年新能源客車行業受到重挫,年銷量(85000輛左右)較2016年下降了2萬余輛,客車用動力電池需求也因此下降,比亞迪不幸躺槍,業務縮水。

值得一提的是,寧德時代在2016年其實就已經是客車用磷酸鐵鋰電池最大的供應商,但看起來卻似乎未受影響。

因為寧德時代有三元鋰這張牌。寧德時代2017年銷售份額中,三元鋰電池占比近半。與消費鋰電巨頭ATL(主要生產鈷酸鋰電池)同源的寧德時代,對三元鋰體系更加熟悉,對其布局也更早。

2015年之后,國家開始認可三元鋰材料用于車用電池的安全性,政策松綁后,能量密度更高、代表著更遠續航的三元鋰電池開始統治乘用車市場。北汽新能源的EX與EU系列、吉利帝豪EV、上汽榮威ERX5,包括特斯拉那些你叫得出名字的新能源車,基本都是三元鋰電池的擁躉。

榮威ERX5,使用寧德時代三元鋰電池

2017年,國內新能源乘用車產量達到47.8萬輛,較上年增長超過20萬臺。在新能源客車市場下滑的態勢下,繼續高歌猛進的新能源乘用車成為動力電池業績增長的核心。然而,比亞迪受限于技術路線選擇,對三元鋰跟進太晚;另一方面,又因為比亞迪的電池在乘用車市場僅僅供應自家車輛,因此完全沒有吃到這份市場紅利。一來二去,寧德時代崛起,比亞迪跌下王座,成為2017年動力電池行業的主題。

政策與技術路線陡然翻轉,儲備不足的比亞迪被打了個措手不及。痛定思痛,比亞迪開始在業務上變陣,祭出兩招。

比亞迪的第一招其實不算太晚,從2017年開始,比亞迪就在其乘用車業務上開始擁抱三元鋰。當年上半年,比亞迪推出混動車型唐 100與秦 100,車輛所搭載電池均為三元鋰。這次試水完畢后,比亞迪在其純電動車型上宋EV 300和秦EV 300上也應用三元鋰。而到了今年,比亞迪更是表示今后的純電動車型都將使用三元鋰電池。曾經死磕磷酸鐵鋰的一代新能源車梟雄,

比亞迪唐100

但更關鍵的第二招,比亞迪還在籌備之中——將動力電池業務分拆獨立運營,向其他新能源車企供貨。此招一出,比亞迪動力電池在乘用車市場上潛在客戶,將是原來的數倍。根據比亞迪鋰電事業部副總經理沈晞的說法,動力電池業務將在2018年底或2019年初拆分完畢,預計五年內上市。

在寧德時代已經拿下國內動力電池近三成市場份額——達到比亞迪兩倍之時,比亞迪的變陣將如何挑戰寧德時代這一新晉霸主,能否重回第一,將是未來中國動力電池最有看點的戲碼之一。

爭當第三人 第三世界正在混戰

當行業內的老大老二剛剛互換位置之時,中國動力電池的“第三世界”,正在試圖爭搶第三名的位置。相較于一年之間突飛猛進的寧德時代和積累深厚的比亞迪,這些公司在體量上缺乏角逐前兩名的說服力——其中最大的沃特瑪,在2017年的裝機量也才2.3GWh。

國內的動力電池企業危機感無疑是很深的,因為去年還是龍頭的比亞迪轉年就被寧德時代甩開老遠。背靠上市公司堅瑞沃能的沃特瑪也不例外,這家公司與去年排名第四、同樣是上市公司的國軒高科,在動鋰電池裝機量上只有0.4GWh的差距,這連雙方動力電池在建產能的零頭都不到——沃特瑪2020年規劃產能為20GWh,而國軒高科的目標更高,30GWh。超高產能之下,任意一家公司的產線只要多開動一個月,就能覆蓋掉目前一年的業績——當然前提是拿得下如此多的市場份額。

在2017年,比克、孚能、智航等企業的動力電池裝機量雖然都不超過2GWh,但他們的業績卻表現出了超高的成長性——因為他們都是專事于三元鋰動力電池生產,借著三元鋰在2017年乘用車市場的機會上演了出貨量翻倍的景象,其中智航的出貨量較2016年增長了近10倍。

在這種戲劇性市場上,行業老三的位置誰都不敢說穩坐下來。但第三的位置實質上正在成為國內動力電池企業爭奪的焦點:中國制造業正在越來越像中國的互聯網企業——只有行業頭兩名能夠存活下來——或者稍好一些,能夠存活前三名。

國家意志與商業資本正在聯手,將資源越來越多地往第一梯隊集中,對于動力電池行業眾多的潛在老三們,這不單單是一場業績之戰,更像是生死之戰。

行業態勢:乘用車、客車電池分化已確定

2017年的動力電池領域另一個重大的趨勢是,在不同的新能源車型上,采用的動力電池技術路線已經開始出現了分化并且固定下來。總體而言,這個趨勢是新能源乘用車偏向三元鋰,而新能源客車使用磷酸鐵鋰,新能源專用車(貨車)也比較傾向于使用三元鋰。

從數據上來看,2017年新能源乘用車三元鋰電池裝機占比為76%,專用車這一占比為69%,而新能源客車多達90%的份額都被磷酸鐵鋰所占據。

三元鋰能量密度高、能為車輛提供更遠續航已經是業界共識,并且到2017年,三元鋰電池成組售價已經降至最低1.4-1.5元/Wh,與磷酸鐵鋰基本持平。磷酸鐵鋰價格優勢不再,能量密度又處于劣勢,為何新能源客車還死守這一類電池?

與動力電池行業資深從業者交流后,我們得到一個更嚴謹的答案:磷酸鐵鋰動力電池在高溫安全與碰撞、穿刺安全上,要遠遠高于三元鋰電池,對于要大量載人、涉及到公共安全的大客車來說,安全性能的優先度要遠遠高于續航里程。并且,由于三元鋰電池需要鋼制外殼和更復雜的冷卻系統保護,因此組成電池系統后,能量密度并未將磷酸鐵鋰甩開太遠,只是在理論能量密度上,三元鋰有更大的開發空間。

基于安全優先,性能還行的特點考慮,新能源客車選擇了磷酸鐵鋰,即使是嘗到了三元鋰電池業務甜頭的寧德時代,也表示磷酸鐵鋰電池在相當一段時間內仍然會是新能源客車的不二之選。

新能源客車,普遍采用磷酸鐵鋰電池

而續航是更大痛點的乘用車,則選擇了對應的三元鋰電池。當前,由于既有技術路線選擇的遺留問題,還有不少新能源乘用車尤其是混動車型在使用磷酸鐵鋰電池。但隨著磷酸鐵鋰的鐵桿支持者比亞迪都轉向三元鋰,未來三元鋰電池在乘用車市場的占有率繼續提升只是必然。

而至于錳酸鋰、鈦酸鋰等其他類型的動力電池,已經在大浪淘沙中邊緣化,很可能成為新能源車歷史中的注腳。

比如曾經為日產聆風配套錳酸鋰電池的AESC,被中國資本金沙江資本收購后,已經轉入三元鋰電池路線。而董小姐一心要搞定的珠海銀隆,生產的鈦酸鋰電池在其主攻的新能源客車市場只有4%的市場占有率。

當然,未來隨著技術進一步發展,新能源乘用車與客車市場的路線分化還可能存在變數,比如三元鋰電池的安全性能再上一個臺階,繼續對磷酸鐵鋰在客車市場上的地位發起挑戰。但目前為止,或是安全屬性的考量,或是各方博弈的結果,三元鋰對應乘用車+專用車,磷酸鐵鋰對應客車的局面相對穩固下來。

動力電池的三場戰爭

不過,動力電池的技術路線之爭告一段落,只是結束(或者是暫停)了全行業的第一場戰爭。在這個急劇擴張的朝陽產業中,有三場全面戰爭在同時打響。

1、規模之戰

2016年11月,國家工信部發布公開征求意見稿《汽車動力電池行業規范條件(2017年)》,將動力電池企業的產能要求(單體電芯)直接提升到了8GWh。《行業規范》是動力電池的白名單,符合這一條件才能進入新能源車補貼名錄,8GWh一夜之間成為關乎動力電池企業存亡的生死紅線。

部委的考慮在于,當時的動力電池行業經過大補貼時代,已經誕生了兩百余家電池企業,形成了太多落后產能與小產能。但從國際態勢上來看,這是分散了中國動力電池的力量。

因為汽車行業競爭早已是全球化的競爭,國外參與其中的皆是每個國家中為數不多的巨頭,動力電池行業也一樣。在海外,松下是日本的動力電池龍頭,LG與三星是韓國的動力電池雙雄,體量巨大的他們發揮規模優勢,在電池技術與自動化水平上都處于領先地位。

要讓中國的動力電池走向國際市場,整合出能夠與松下LG三星對壘的動力電池巨艦是一條必由之路。因此中國祭出政策利器,用極高的產能標準推動動力電池行業去小產能、落后產能,鼓勵兼并重組與優勢企業做大做強。《行業規范》因此而生。

但此意見稿一出,業界嘩然。因為當時滿足條件的,僅有比亞迪與寧德時代兩家。后來又傳出消息這一紅線將下調至3-5GWh,但直至今日,這一意見稿也未能成文正式發布,畢竟涉及到太多動力電池企業生死,所涉利益太深。

而企業們一邊叫苦不迭,一邊又在拼命地上產能,上演動力電池業內的生死時速——在規范正式出臺前,滿足8GWh的產能標準。

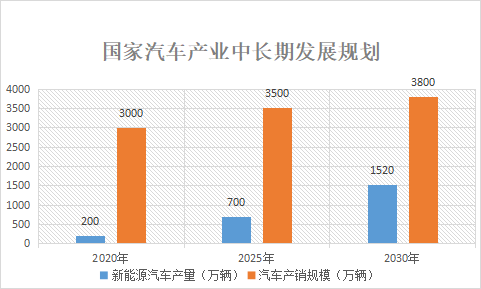

僅僅是在2017年的公開資料顯示,寧德時代計劃2020年擴能至50GWh,比亞迪2018年擴能至26GWh,天津力神2020年擴能至20GWh,億緯鋰能2017年擴能至9GWh,遠東大眾特2018年擴能至22GWh,沃特瑪2017年擴能至20GWh。以上總共合計147GWh,而這只是200余家動力電池企業中的一部分。根據工信部等四部委2017年3月印發的《促進汽車動力電池產業發展行動方案》,國家計劃在2020年形成動力電池產能1000億瓦時,即100GWh。而僅僅是現在部分企業的產能規劃,就已經過剩近50%。

寧德時代建設中的湖西生產基地

原本的去產能政策,在瘋狂的競爭下,最終形成了新一輪的產能競賽乃至產能大戰。市場與政策的互動,中央意志與地方權力的二元關系,在動力電池企業的規模之戰中演繹得淋漓盡致。

當然,動力電池企業們大擴產能,除了政策的驅動,另外一方面他們也意識到,規模效應將是接下來的成本戰決勝關鍵點之一。

2、成本之戰

同樣是在《促進汽車動力電池產業發展行動方案》中,國家提出了一個要求,到2020年動力電池系統售價達到1元/Wh,也就是每度電(KWh)1000元。

按照這一標準,未來搭載50KWh電池,續航鐵定能夠超過300公里(排除某些7座大型SUV)的新能源車電池成本將下降到5萬元。而目前的價格是,根據寧德時代招股說明書披露的信息,其動力電池系統的售價為1.4元/Wh(這還是行業龍頭的報價),在上述例子中車型的電池成本達到7萬元,差價達到2萬元。

如果2萬元差價全部反映到售價中,這已經足夠影響一大批消費者,尤其是在平價車型市場,從而進一步推廣新能源車。

事實上,動力電池行業的價格戰早已打響多時。以寧德時代為例,2015-2017三年,其動力電池系統銷售均價分別為 2.28 元/Wh、2.06 元/Wh 和 1.41 元/Wh。2017年其動力電池系統每Wh售價降低了0.65元之多——一度電的電池降了650塊。與之相對,三年來寧德時代的動力電池系統單位成本分別為 1.33 元/Wh、1.13 元/Wh 和 0.91 元/Wh,雖然也呈下降趨勢,但降成本的速度明顯低于售價下降速度。

寧德時代2015-2017年動力電池系統銷售均價

寧德時代快速擴展的體量帶來的規模效應功不可沒。各動力電池企業已經紛紛學習此招。

除了上規模這一主要途徑,動力電池業內的玩家在降成本之路上采用的方法還包括提升自動化水平、采用模塊化設計等。

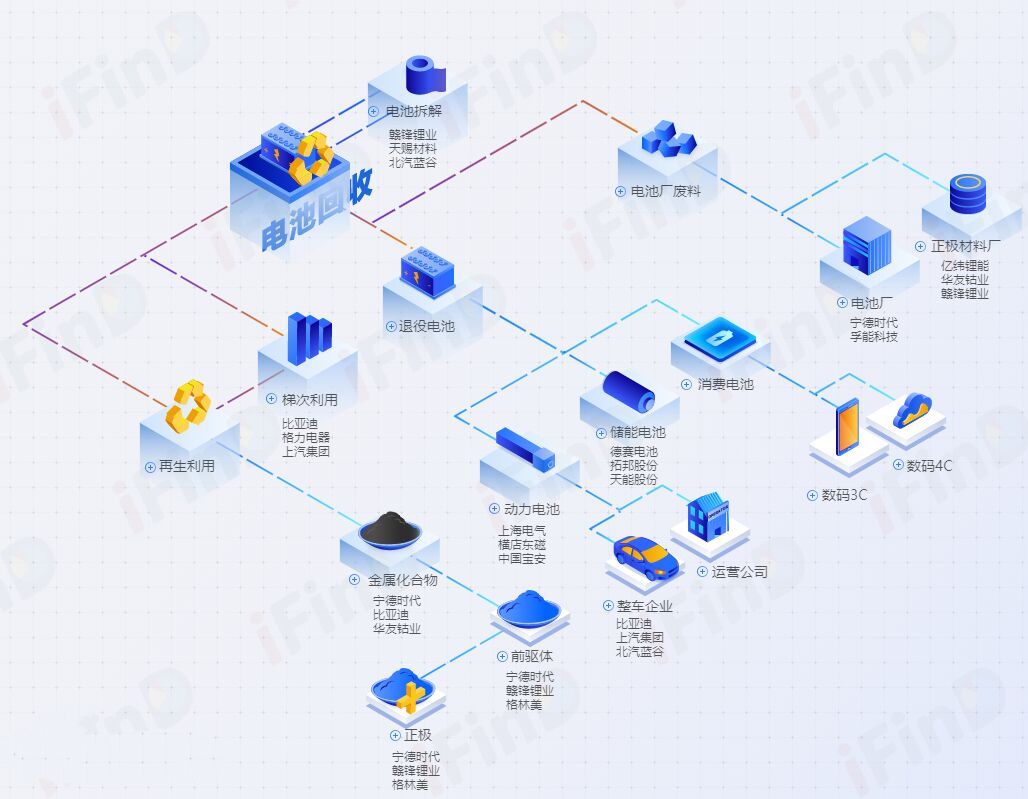

更進一步的玩法,則是將勢力范圍拓展到動力電池之外。比亞迪是這條路徑的代表。在動力電池產業鏈下游,比亞迪擁有自己的整車業務;在產業鏈上游,比亞迪則在2017年斥資2.45億在青海成立新公司,以開發鋰資源。無獨有偶,寧德時代在下游也控股廣東邦普,涉足動力電池回收業務,在上游寧德時代則在最近收購了加拿大的北美鋰業,涉足鋰礦開發。通過打通產業鏈上下游形成業務閉環,正在成為動力電池巨頭們降低成本的流行玩法。

此外,在技術上加緊研發,提高產品良率與產品能量密度(從而在同樣參數下變相降低價格)也是重要的方式。

不過,對于全體動力電池玩家來說,目前有兩個因素在困擾著他們。

一是動力電池原材料的價格瘋漲,以其中最貴的正極材料鈷為例,目前每噸鈷的價格已經突破了60萬元,并且仍在以平均每月近10%的價格增長,業內有“鈷奶奶”之稱。

第二個因素則是中國動力電池企業特有的困擾——國家補貼正在退坡,預計到2020年,新能源補貼將全面退出。屆時在無補貼狀態下與國際巨頭競爭,將是國內動力電池企業的重大考驗。

3、性能之戰

除開成本與規模之戰,動力電池企業還面臨著最考驗內功的一戰。

在《行動方案》中,國家政策定下了2020年動力電池系統比能量達到260mah/g的目標。而目前實現商業化的國產動力電池系統比能量最高值剛剛超過140mah/g,和這一目標有著巨大的差距。

而松下與特斯拉合力打造的最新動力電池系統,應用2170圓柱電芯形態與NCA(鎳鈷鋁酸鋰)正極+碳硅負極,據估測其比能量接近或達到了200mah的水平,并且在Model 3上實現了商業化應用。

特斯拉2170電芯

與國際巨頭相比,國內的動力電池系統在能量密度這一關鍵指標上仍有不小差距。對于這個問題,國內企業一個經典的戰法是:學習跟進國外先進經驗。

比克、億緯鋰能、力神都在建設自己的2170電芯產線,而寧德時代等公司則投入了碳硅負極的研發,力神則額外加入了NCA技術路線的研發。

寧德時代動力電池性能研發規劃(注:圖中能量密度為單體電芯而非系統;規劃時間2017-2023)

另外,或許是出于繞開技術專利的想法,國內目前在動力電池能量密度上主推的突破方式是研發高鎳正極材料NCM。這一塊的工作主要由正極材料供應商在推進,例如國內正極材料龍頭杉杉股份等。國內目前能量密度最高的NCM811材料成系統后指標雖然達到了200mAh的水平,但還沒有走向商業化。

在面對未來更高的能量密度指標時,或許NCM也無能為力。為此,國內的動力電池企業又在研發能量密度更高的固態電池、鋰金屬電池。寧德時代去年聲稱已經開展了鋰作為負極材料(鋰的理論能量密度是目前是主流石墨的10倍)的鋰金屬電池,以及電解質為固體的固態電池。這些技術將使單體電芯的能量密度向500Wh/g的目標沖刺。

結語:動力電池從混沌走向秩序

回望國內動力電池行業發展的這些年,可以明顯地發現,“蒙眼狂奔”是這個新生產業的真實寫照。無論是騙補事件,還是大干快上的產能過剩,都是為了高速發展而付出的代價。

但蒙眼狂奔多年后,形勢正在起變化。

從補貼時代走入后補貼時代的動力電池行業,正在從群雄并起的亂世中建立秩序——寧德時代這只電池巨獸的光速上市, 已經釋放出了明顯的信號——國內動力電池企業的大整合時代,正在臨近。

建設新秩序的第一個代言人已經誕生,而新秩序建立過程中那些被統治的對象,那些希望搏一搏風口的小散玩家,留給他們的時間窗口已經不多了。

*注:在動力電池總裝機量上,不同統計口徑數據略有差異,但在行業排名上相同。為方便討論,在本文“動力電池裝機量”這一數據上采信第一電動的數據。

電子發燒友App

電子發燒友App

評論