半導體產業整合大潮仍未退卻,繼上個月恩智浦宣布并購Marvell旗下無線連接業務后,日前再現大宗半導體并購案。

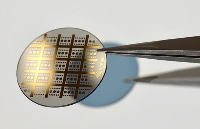

6月3日,英飛凌官方宣布,英飛凌與賽普拉斯雙方已簽署最終協議,英飛凌將會以每股23.85美元現金收購賽普拉斯,總價值為90億歐元(約101億美元)。目前,該交易已獲賽普拉斯董事會和英飛凌監事會批準,預計將在2019年底或2020年初完成。

英飛凌前身為西門子集團的半導體部門,1999年正式從西門子獨立,在汽車電子、功率半導體、安全芯片等領域均處于全球前列位置;賽普拉斯成立于1982年,主要為汽車、工業、電子消費品等提供嵌入式解決方案。

交易雙方均在全球半導體產業占有重要地位,這起涉及全球兩家知名半導體大廠的百億收購案,雙方合并將產生怎樣的化學效應以及為半導體產業帶來怎樣的影響?

英飛凌的收購擴張

對于英飛凌與賽普拉斯這起收購案,業界并未感到非常意外,因為兩者的“買”與“賣”似乎早有預兆。

近年來,英飛凌通過并購以擴張的意圖十分明顯。2016年7月,英飛凌宣布擬以8.5億美元收購美國公司科銳(Cree)旗下Wolfspeed功率和射頻業務部門,Wolfspeed是SiC和GaN功率和射頻解決方案的全球主要供應商。

不過,由于Wolfspeed的主營業務SiC、GaN均為制造有源相控陣雷達等軍事裝備的關鍵器件,該收購案被美國政府以危害國家安全為由予以否決而宣告失敗。為此,英飛凌向Cree支付1250萬美元分手費。

雖然收購Wolfspeed受挫,但英飛凌的收購步伐未曾停歇。2016年10月,英飛凌宣布全資收購荷蘭激光雷達供應商Innoluce,進一步鞏固在自動駕駛領域。2018年8月,業界傳出英飛凌擬收購意法半導體,并表示英飛凌早在2017年就曾聘請顧問與意法半導體進行接洽,在長達3個月時間內商量收購方案。

這起傳得沸沸揚揚的收購案至今未果,但不難看出,英飛凌一直在努力通過并購以鞏固及增強自己在汽車電子領域的市場地位,這次收購賽普拉斯在業界看來很好理解。

賽普拉斯的戰略調整

至于賽普拉斯方面,近十年來已相繼出售其老舊業務部門或非核心的業務部門,包括出售部分晶圓廠、網絡搜索引擎產品線、圖像傳感器子公司、虛擬靜態隨機存取內存業務、移動設備觸控業務等。

與此同時,賽普拉斯亦在通過收購拓展業務規模。2014年12月,賽普拉斯以40億美元收購閃存大廠飛索半導體,讓賽普拉斯營收規模一下子超20億美元,并迅速增強了其在閃存以及微控制器領域的市場地位。

2016年,賽普拉斯對自身發展做出重大調整,推出賽普拉斯3.0戰略,宣布將從技術型公司向接近方案型公司轉變,該戰略聚焦于物聯網、汽車、消費電子與工業四個應用市場,其中汽車與物聯網為主要專注重點。

為切合新戰略發展需求,賽普拉斯近些年來又進行了不少出售/剝離以及收購舉措。

2017年,賽普拉斯宣布出售其美國明尼蘇達布魯明頓的晶圓廠;2018年10月,賽普拉斯宣布與SK海力士建立合資企業、剝離NAND閃存業務,以后將精力聚焦于NOR閃存、尤其是汽車存儲市場。

期間,賽普拉斯亦對外并購以鞏固重點業務。2016年7月,賽普拉斯以5.5億美元收購對博通半導體旗下物聯網部門;2018年12月,賽普拉斯又宣布已完成對Wi-Fi產品領域中領先的軟件和云服務提供商Cirrent的收購。

伴隨著一系列的出售/收購等,賽普拉斯有意整體出售的傳聞已在業界流傳多時,經過較長一段時間自我調整以及戰略轉型,賽普拉斯似乎已更加明確其未來的發展方向,最終選擇與英飛凌合并。

誠意十足的高溢價收購

即便英飛凌有意“買”、賽普拉斯有意“賣”,但促成兩者選擇彼此并達成協議的因素絕不僅此一點。

5月31日,賽普拉斯股價收于每股17.82美元,市值約在65億美元,而英飛凌以每股23.85美元現金收購,對賽普拉斯其估值超100億美元,遠超賽普拉斯市值。彭博社引援知情人士的消息稱,英飛凌給出收購價格比賽普拉斯在收到邀約后考慮出售的股價高出50%以上。

三分之一的溢價,或是賽普拉斯選擇英飛凌的另一重要因素,但愿意花如此大價錢,英飛凌可謂誠意十足,又或者說志在必得,那么賽普拉斯的價值體現在哪?

資料顯示,賽普拉斯主要有兩大事業部,其中MCD事業部(微控制器和連接部門)包括微控制器、汽車和連接產品,MPD事業部(存儲器部門)包括RAM、Flash和子公司AgigA Tech的產品。相關機構數據顯示,賽普拉斯的USB、USB-C、MCU、SRAM/NOR Flash等多項產品市場地位均位于全球前列。

至于業績方面,近幾年來賽普拉斯營收均處于整體上升態勢。2018年財報顯示,賽普拉斯2018年財年實現營收24.8億美元,創歷史新高,同比增長6.7%;其中汽車業務收入同比增長13%,汽車亦是收入最主要的終端市場之一,營收占比超30%。

英飛凌在其新聞稿中指出,雙方在技術方面優勢高度互補,這將進一步拓展其在汽車、工業和物聯網等高速增長市場的市場潛力。賽普拉斯擁有包括微控制器、軟件和連接組件等具差異化的產品組合,與英飛凌具領先地位的功率半導體、傳感器和安全解決方案優勢高度互補。

結合雙方的技術資產,英飛凌將能為電動馬達、電池供電裝置和電源供應器等高增長應用領域提供更全面先進的解決方案。英飛凌的安全專長加上賽普拉斯的連接技術,將使公司加速進入工業和消費市場的全新物聯網應用領域。

此外,在汽車半導體方面,微控制器和NOR閃存的擴大組合將提供巨大潛力,尤其是在先進的駕駛輔助系統和汽車全新電子架構上的應用日益重要。

全球第八大芯片廠商&汽車電子巨頭

除了產品線上的優勢互補,英飛凌若成功收購賽普拉斯,恐將直接影響全球半導體產業以及汽車電子市場格局。

首先,兩者合并將大幅提升英飛凌的營收規模。數據顯示,英飛凌2018年財年實現營收76億歐元(約85.1億美元),而賽普拉斯2018年財年實現營收24.8億美元,兩者合并后,將誕生一個營收規模達110億美元的半導體廠商。

根據2018年全球TOP10半導體廠商營收排名情況,英飛凌將超越恩智浦、西部數據、意法半導體,挺進全球前十榜單,成為全球排名第八的半導體廠商。

英飛凌在其新聞稿中指出,“基于2018財年備考營收100億歐元,此交易將使英飛凌成為全球第八大芯片制造商。在原來已具全球領先地位的功率半導體和安全控制器的基礎上,英飛凌更將成為汽車電子市場首屈一指的芯片供應商。”

正如英飛凌所言,收購賽普拉斯后,將為其在汽車電子的市場地位帶來更為顯著的影響。雖然這次收購可助英飛凌在工業、物聯網等領域獲突破,但某不具名行業人士分析認為,加強自身在汽車電子領域的市場地位,是英飛凌收購賽普拉斯最主要目的。

從業務上看,英飛凌主要涵蓋了汽車電子、電源管理、工業功率控制、數字安全解決方案等方面,其中2018年汽車電子事業部營收占比為43%,是其最大的收入來源,未來亦將是其重要發展方向。

在此之前,英飛凌分別在其汽車電子、功率半導體、安全芯片三大核心業務領域均已取得不錯成績,在全球汽車電子市場僅次于恩智浦,在功率半導體市場全球市場份額接近20%,位列全球第一并遙遙領先,在安全芯片市場亦為全球第一。

上述業內人士表示,汽車電子亦為賽普拉斯的重要市場之一,收購賽普拉斯后,英飛凌在汽車電子領域的市場地位將顯著提升,尤其在MCU方面的優勢將更加明顯,加上賽普拉斯在汽車電子市場的份額后,英飛凌將有望超越恩智浦成為全球第一大汽車半導體供應商。

對于國產半導體廠商來說,英飛凌與賽普拉斯在中國大陸市場的營收占比分別為25%、33%,而國產MCU和模擬IC在一直屬于較弱的部分,若英飛凌成功收購賽普拉斯,將加大國產廠商的競爭壓力。

不過,該起收購交易仍有待通過反壟斷審查,全球貿易不穩定性也為該交易增添了不確定因素,后續發展有待關注。

-

英飛凌

+關注

關注

67文章

2213瀏覽量

139076 -

半導體

+關注

關注

334文章

27703瀏覽量

222628 -

賽普拉斯

+關注

關注

28文章

392瀏覽量

87773

發布評論請先 登錄

相關推薦

恩智浦半導體6.25億美元收購TTTech Auto

先進產能設備提供商拉普拉斯科創板上市

全球半導體市場回暖:預計2024年市場規模將達6000億美元

英飛凌101億美元高價收購賽普拉斯背后或直接影響全球半導體產業以及汽車電子市場格局

英飛凌101億美元高價收購賽普拉斯背后或直接影響全球半導體產業以及汽車電子市場格局

評論