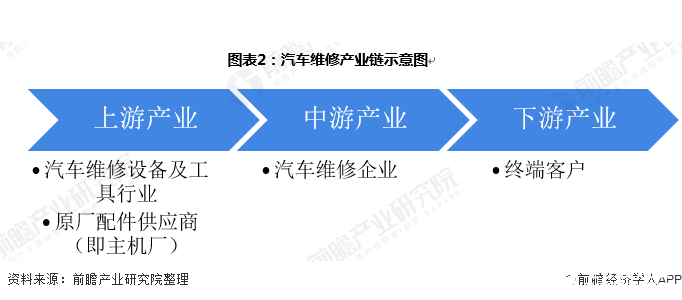

1、中國汽車維修行業產業鏈分析

我國汽車全產業鏈由汽車制造、汽車流通和汽車后市場三個環節構成,汽車維修位于汽車后市場一環中。

從汽車維修的產業鏈看,汽車維修行業上游主要包括兩類,其一是汽車維修設備及工具行業,其二是汽車零配件供應商。

而汽車零配件供應商可以分成兩類,一類是原廠配件供應商(即主機廠),其議價能力處于強勢地位,但是政府正在試圖通過反壟斷措施打破窘境;

另一類是非原廠配件供應商,其議價能力相對較弱,因為市場基本處于供大于求的狀態,但是資本市場正在整合汽車配件供應系統,未來行業會出現幾家獨角獸企業。

汽車維修企業的下游就是終端客戶,目前我國汽車維修企業處于飽和狀態,車主可選擇余地非常大,汽車維修企業下游的議價能力較強。但是受限于汽車技術能力的不對稱,在車輛技術問題方面,維修企業有絕對發言權。

2、產業鏈上游分析:汽車零部件種類多 更換周期明顯

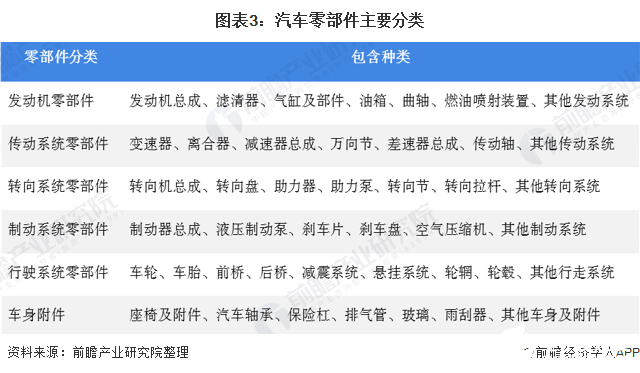

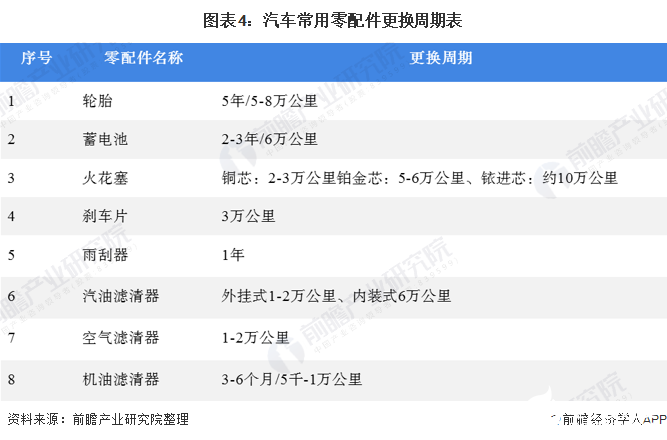

——產品分類與更換周期

傳統汽車零部件大體可以分為七大類。一輛轎車上不可拆解的零部件約有2萬件,傳統汽車由車身、底盤、動力總成(發動機、變速箱等)、內外飾、電子電器、空調、車身附件等各個系統組成,零件多而復雜,分類方法也比較多,常見的分類方法是將汽車零部件分為發動機、傳動系統、轉向系統、制動系統、行駛系統、車身附件和電子電器七大類。

汽車零部件均有固定的使用壽命,需要定期維修和更換,這為汽車維修市場帶來了巨大的需求,直接推動了汽車維修市場發展。

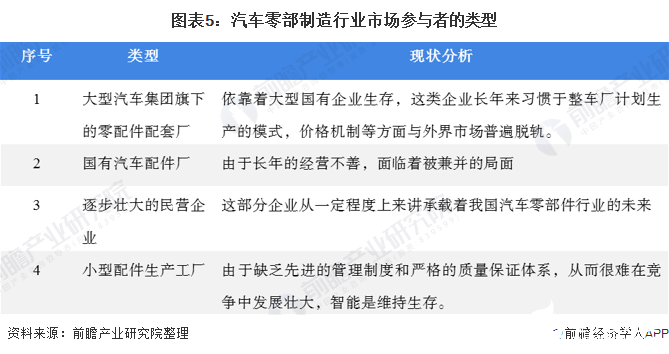

2)汽車配件企業數量與競爭格局分析

我國汽車零部件企業主要包括以下幾類:

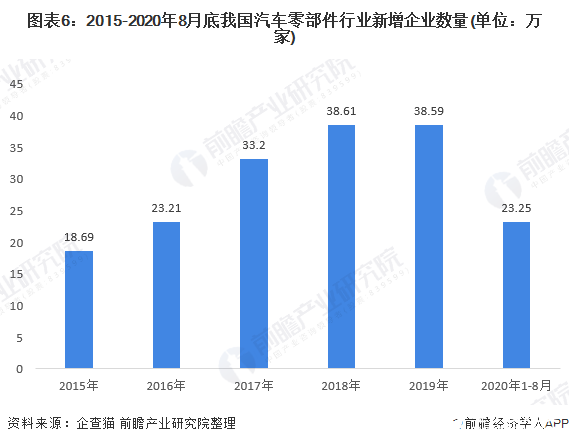

根據企查貓數據,截至2020年8月底,企業名稱包含“汽車零部件制造”的存續企業共有168.69萬家,其中在業的有48.69萬家,規模1000萬元以上存續企業12.43萬家。

2020年7月,《中國汽車報》社公布了2020年汽車零部件企業雙百強榜與榜單解讀白皮書。

在2020年全球汽車零部件企業百強榜中,位列前五位的企業分別是德國博世、德國大陸、日本電裝、加拿大麥格納和德國采埃孚。其中中國共有11家企業入選,分別是濰柴集團、華域汽車、海納川、均勝電子、寧德時代、中航汽車、廣汽零部件、玉柴集團、中策橡膠、中信戴卡、法士特集團。在全球榜單中排名最高的中國企業濰柴集團以2164.67億元的業務收入居于全球第八位。

3)汽車零部件銷售渠道與市場規模分布

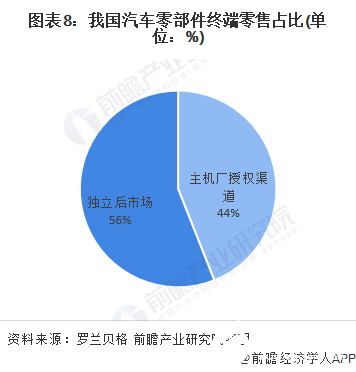

中國汽車維修行業配件分銷渠道有兩種主要類型:主機廠授權渠道和非主機廠授權渠道(獨立后市場渠道)。其中,獨立后市場渠道占據了配件后市場規模的大部分份額,未來份額還將進一步提升。

配件的獨立后市場供應鏈體系與主機廠授權渠道相比更加的復雜。目前中國的配件分銷渠道呈現出網狀特征,在各層級間有很多互動。

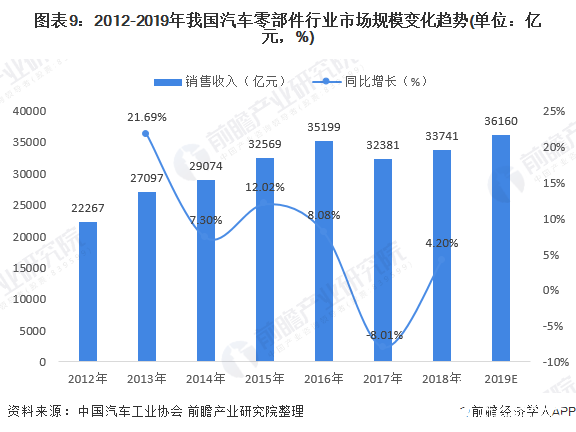

根據中國汽車工業協會統計數據,2012-2018年我國汽車零部件行業市場規模呈增長趨勢,年均復合增長率達到7.17%。2018年,我國汽車零部件行業仍呈良好增長趨勢。

根據對規模以上13019家汽車零部件企業統計,全年累計主營業務收入3.37萬億元,同比增長4.20%,初步估算2019年我國汽車零部件行業市場規模約為36160億元。

3、產業鏈中游分析:汽車維修行業日漸成熟 市場集中度有望進一步提升

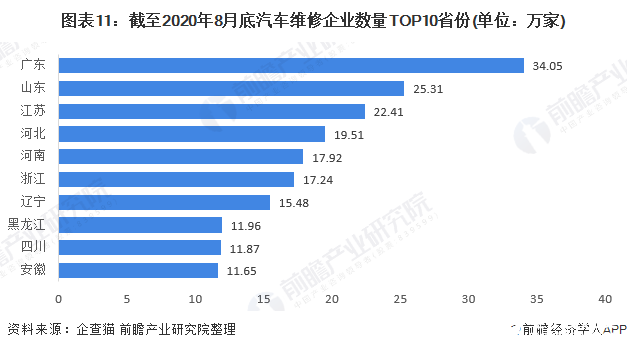

——企業注冊數量逐年攀升 廣東省排名第一

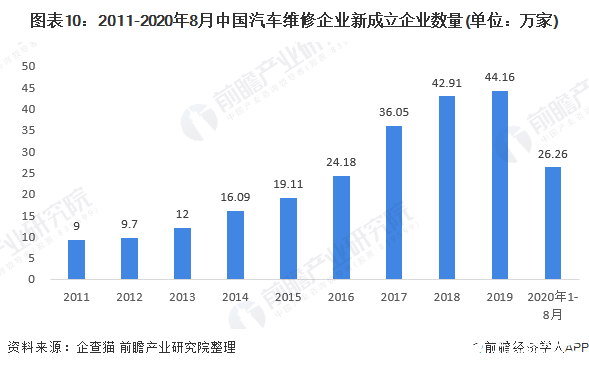

隨著我國汽車保有量的不斷增加和車齡結構的老化,我國汽車后市場得到快速發展,汽車維修和保養行業作為其重要的組成部分也增長迅速。企查貓數據顯示,近十年全國汽車維修企業注冊量逐年攀升,截至2020年8月底,企業名稱中包含“汽車維修”的存續企業全國共有175.47萬家。

地域分布方面,企查貓數據顯示,截至2020年8月底,汽車大省廣東省的汽車維修企業數量全國排名第一,達34.05萬家。

其次為山東省,作為汽車維修大省,擁有藍翔、萬通等知名的汽修培訓學校,汽車維修企業數量為25.31萬家。江蘇省排名第三,擁有22.41萬家汽車維修企業。

2)維修成本分析:2019年出現明顯上浮

汽車零整比系數是車輛配件價格總和與整車銷售價格的比值,可以直觀反映不同車型維修成本的差異,即在整車價格一定的前提下,零整比系數高的車型,意味著維修成本較高,反之則表明該車型維修成本較低。汽車零整比100指數則是計算100款車型的零整比系數算數平均值。

根據中國保險行業協會披露的第11期100款車型汽車零整比系列指數顯示,2019年中國汽車維修成本明顯上浮,汽車零整比100指數為336.97%,較上期上漲11.14個百分點;常用配件負擔100指數為16.16,較上期上漲0.81個百分點。這或與中國汽車銷量下降,汽車廠商將盈利增長點轉向汽車售后、維修服務有關。

其中,汽車零整比系數和常用配件負擔指數最高車型仍為奔馳系汽車,具體車型為2017款北京奔馳C級W205,分別是835.29%和35.36。汽車零整比系數和常用配件負擔指數最低的車型為現代IX35,分別為170.9%和10%。

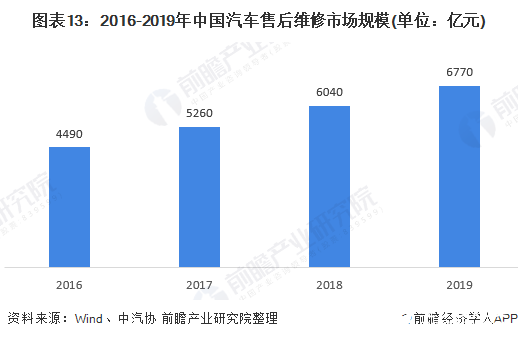

3)市場規模逐年增長 2019年達到6770億元

截至2020年6月,全國汽車保有量達2.7億輛,連續多年在全球銷量中排名第一,并且汽車老齡化程度不斷上升,從而使對汽車維修的需求迅速擴大。

2016-2019年,我國汽車售后維修市場規模逐年增長,統計數據顯示,2019年,我國汽車售后維修市場規模約為6770億元。車輛平均年齡的增長,在線零售的發展和政府法規是推動市場發展的直接動力。隨著整合和淘汰的進行,中國的汽車維修服務市場會愈加成熟。

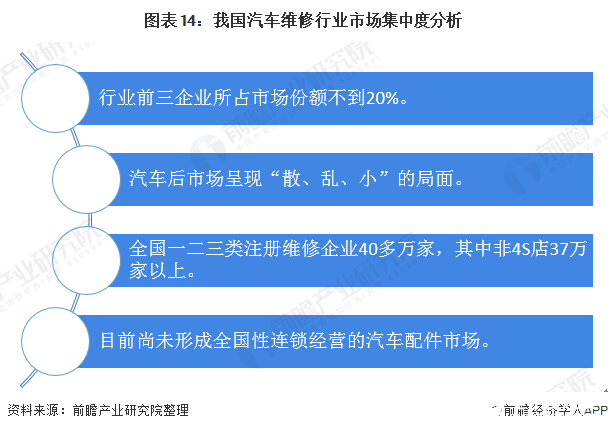

4)市場集中度低 行業整合速度加快

同汽車保險、汽車金融等市場準入門檻(資本和牌照)相對較高的領域不同,汽車維修保養市場的進入門檻較低、市場集中度低且成熟度低,市場參與者極度分散,行業前三企業所占市場份額不到20%。

根據交通運輸部數據,目前全國一二三類注冊維修企業共有40多萬家,其中非4S店37萬家以上,行業集中度極低。

在汽車零配件領域,我國有各類汽車配件經銷商50余萬家,但目前尚未形成全國性連鎖經營的汽車配件市場,市場布局分散,行業集中度低。大型汽車配件市場主要分布在各中心城市,區域化特征明顯,規模效應未有效發揮。

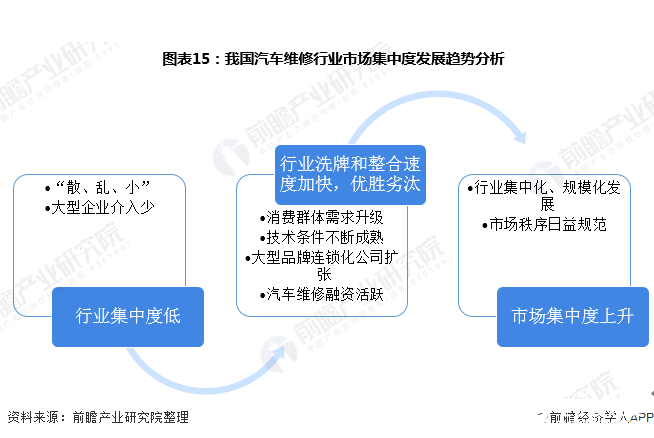

由于我國汽車維修領域市場規模高速發展、行業集中度低尚未形成明顯壟斷格局,具有較強的潛在的集中度提升機會,近年來眾多有實力的玩家紛紛加速入局以期占據一定市場份額;

加上消費群體需求變化、技術條件不斷成熟等的影響,互聯網企業也加緊入局,而大型連鎖汽修企業的擴張和布局,則實現了產業鏈上下游的整合,推動行業集中度不斷提升。

新冠肺炎疫情給汽車后市場帶來了極大的改變,不僅表現在行業重新洗牌上,汽車后市場的整合速度也在繼續加快,尤其是在疫情結束之后,優勝劣汰是趨勢,行業將向集中化、規模化發展,市場秩序日益規范。

4、下游終端渠道分析:汽修連鎖經營擴張迅速

——五大終端渠道比較

目前,我國汽車維修市場下游主要有五大終端渠道:汽車4S店、傳統大中型維修廠、汽車維修路邊店、汽車專項服務店、品牌快修美容裝飾連鎖店。

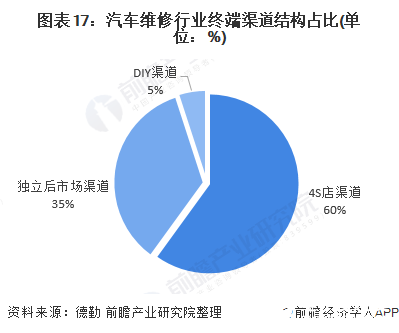

2)渠道占比結構分析

從各渠道占比結構來看,4S店占據約60%的市場份額,主要是由于4S店在管理、客戶信息、人員培訓等方面相較其他的汽車售后服務企業具有明顯的優勢,服務質量較高。

在美國市場非常發達的DIY模式在中國的市場份額占比不足5%,這主要是因為中國勞動力成本相較美國有顯著優勢,且中國居住條件與美國差異較大,中國消費者普遍不具備自己操作的空間及條件。

獨立后市場占據約汽車維修行業約35%的市場份額,包括綜合大型維修廠、汽修連鎖紀念館與和夫妻店等形態,就綜合大型修理廠和夫妻店而言,其具有靈活、易于管理等優點,但其提供的服務范圍有限,服務質量也參差不齊,在大型和特大型城市中的比例較少,主要存在于中小型城市和農村地區。

汽修連鎖是近年來最新涌現的經營方式,主要運作方式為“電商平臺集客導流+加盟店實體操作”。這種方式具備一般汽修廠所不具備集中采購、高標準服務等優勢;

同時相比4S店,汽修連鎖店因為采用標準相對較高,價格相對低廉,也具備一定優勢。如今,已經出現諸如途虎、汽車超人等大眾型汽修連鎖店和相對高端的華勝汽修店等,行業頭部效應正逐步顯現。

目前,我國正逐步打破4S店對汽車維保市場的壟斷,并接連出臺政策大力扶持汽修連鎖企業的發展,如2018年國家取消機動車維修經營許可,便是對連鎖汽修企業的一個重大利好。

同時伴隨著數字化時代的到來,大數據分析、人工智能、SaaS系統等新型技術的廣泛應用將加快汽修連鎖店市場規模的發展步伐,未來我國連鎖汽修企業的市場份額將有望超過4S店,成為汽車維修服務行業的主要終端渠道。

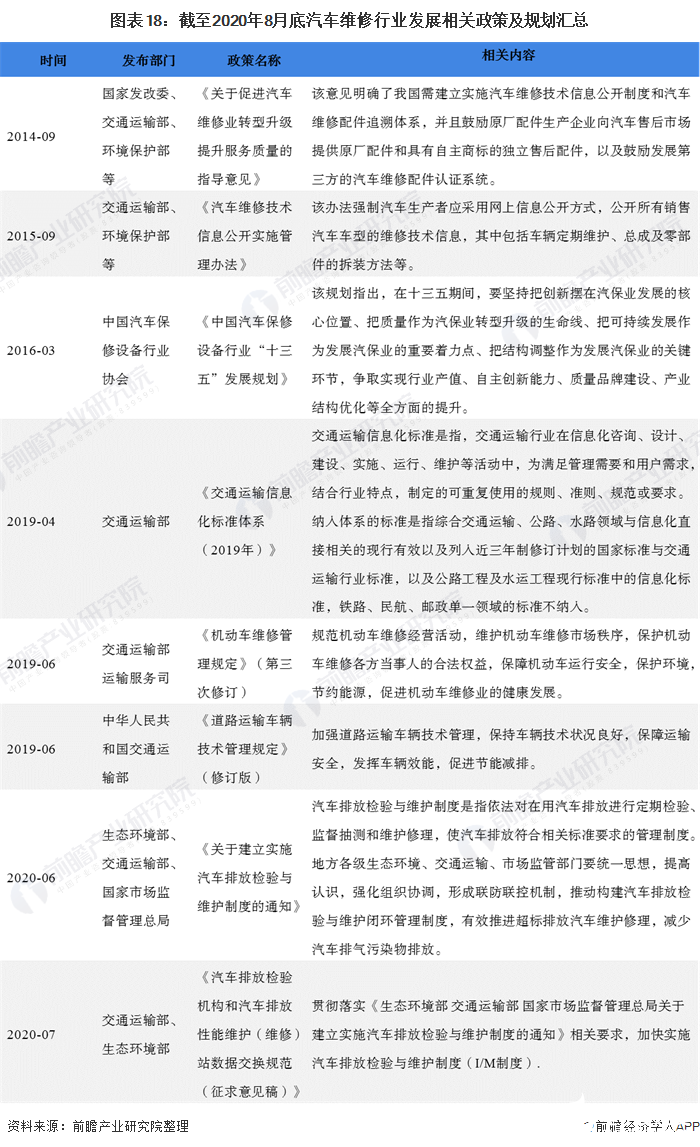

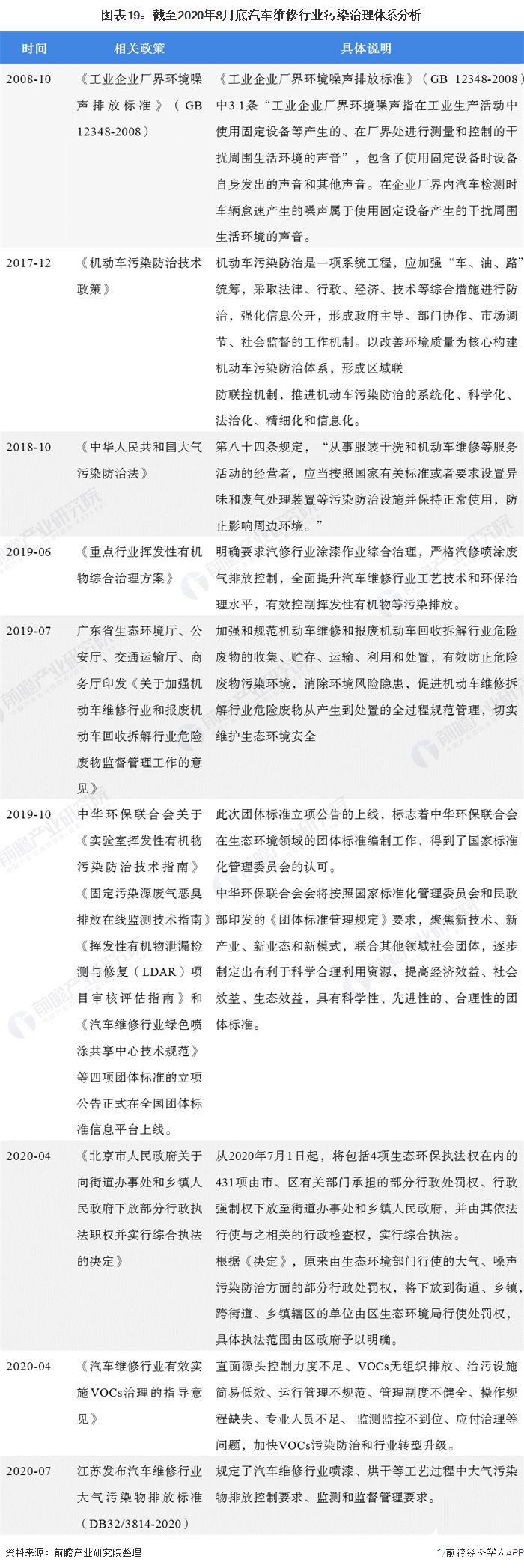

5、產業政策分析:污染治理趨嚴

汽車維保行業是汽車后市場的重要細分領域之一。2017年1月,國務院印發《“十三五”節能減排綜合工作方案》,首次將汽車后市場作為一個產業寫入國家政策層面中,此后,國家層面政策中多次提及推動汽車后市場產業發展,深挖汽車后市場產業潛力。

在汽車維修領域,國家政策層面主要針對加強汽車污染治理、報廢汽車回收以及機動車維修和檢驗相關事項方面。2019年6月21日,交通運輸部對《機動車維修管理規定》進行第三次修正,刪除了關于機動車維修經營許可的全部內容,并建立了關于機動車維修經營備案的制度體系,依法調整優化了有關事中事后監管措施,進一步規范了機動車維修經營行為,助推行業形成市場化運營機制,促進行業良性健康發展。

《機動車維修管理規定》中也體現了《大氣污染防治法》等法律法規對于機動車維修經營者維修經營作業等有關要求。汽車維修行業產生的大氣污染尤其VOCs排放問題一直是行業發展的痛點,近年來隨著我國對環境污染問題的日益重視和環保政策的逐漸趨嚴,針對汽車維修行業的環保政策也密集出臺,倒逼汽車維修行業的加速洗牌和升級。

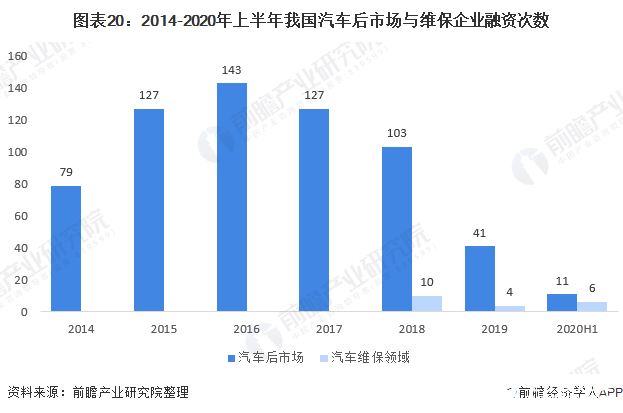

6、投融資現狀分析:汽配供應鏈成投資熱點

近五年來,我國汽車后市場竟爭激烈,2016年融資次數達到高峰,其中維修保養和綜合服務細分領域熱度最高,也是最具有發展潛力的市場。2016年后融資次數減少勢必帶來行業內部竟爭加劇,加速了行業內部的洗牌,商業模式的成熟化,有利于落后企業的出清。2018年有10家維修保養領域的企業完成融資,2019年這個數據下滑到4家。

2019年,汽車后市場35家企業完成41起融資,相比于2018年50家企業的58起融資,2019年融資企業和融資事件的數量明顯下滑,但是過億元融資數量有所提升(2018年14起),多家前期完成融資的企業持續受到資本青睞。

融資領域主要包括維保、汽配供應鏈、汽車數據、洗車、停車等,沒有涉及汽車零售、二手車等。汽配供應鏈是2019年的融資熱點,除了傳統的新康眾、快準車服、巴圖魯、開思等汽配供應鏈平臺,和汽、奔世達等區域汽配連鎖也完成融資。

2020上半年汽車后市場主要有11家公司完成融資,按照公開信息統計,融資總額超過60億元人民幣。其中汽車維保(包含汽配供應鏈)企業有6家。

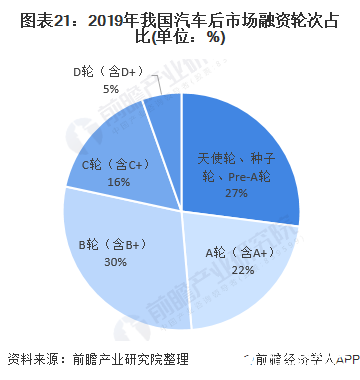

2019年,在國內汽車后市場重大融資事件41起中,融資輪次集中在A輪和B輪,過億融資達到16起,最高融資金額為新康眾于2019年3月獲得的3.5億美元D+輪融資。

從融資輪次結構上看,B輪(含B+)占比最高,為30%,其次為天使輪、種子輪、Pre-A輪,占比為27%,A輪(含A+)占比為22%。

責任編輯:gt

-

發動機

+關注

關注

33文章

2498瀏覽量

69720 -

汽車電子

+關注

關注

3029文章

8027瀏覽量

167822 -

電子電器

+關注

關注

1文章

93瀏覽量

12144

發布評論請先 登錄

相關推薦

臺積電擬進一步收購群創工廠擴產先進封裝

英特爾將進一步分離芯片制造和設計業務

iPhone 15在美國市場需求進一步減弱

Melexis推出全新MLX81123芯片,進一步擴展LIN RGB系列產品線

西門子與微軟進一步擴展戰略合作關系

進一步解讀英偉達 Blackwell 架構、NVlink及GB200 超級芯片

中國智能手機市場份額排名:華為重奪第一

卓馭科技與高通合作宣布進一步推動汽車行業智能駕駛技術的發展

Arbe在中國上海設立分公司,進一步增強企業影響力

【換道賽車:新能源汽車的中國道路 | 閱讀體驗】1.汽車產業大變局

英飛凌重組銷售與營銷組織,進一步提升以客戶為中心的服務及領先的應用支持能力

汽車維修行業日漸成熟,市場集中度有望進一步提升

汽車維修行業日漸成熟,市場集中度有望進一步提升

評論